潍柴动力 (2338 HK) - 正从周期性重卡企业向结构性成长型能源平台重估

| 投资建议 | 买入 (维持) |

| 建议时股价 | $27.200 |

| 目标价 | $34.600 |

公司简介

公司是中国重卡行业领域综合实力最强的汽车及装备制造产业集团之一,公司以发动机、车桥、变速箱在内的动力总成系统为根基,延伸上游零部件和下游重卡,率先涉足叉车和智能仓储。经过多年发展,构筑起了动力总成(发动机、变速箱、车桥、液压)、整车整机、农业装备和智能物流四大产业板块的协同发展格局。

投资概要

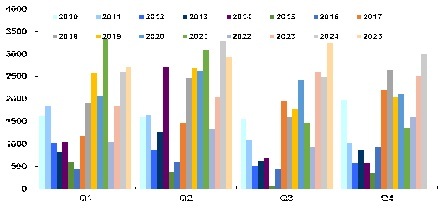

业绩回顾:营收稳健增长,净利润持续提升

根据潍柴动力的三季报:2025年 1-9月,公司实现收入1705.7亿元(人民币,下同),同比增长5.3%;归属母公司股东的净利润达88.8亿元,同比增长5.7%,扣非後净利润79.7亿元,同比增长3.4%,业绩整体延续稳中有进态势。

分季度看,前三个季度收入分别为574.6/556.9/574.2亿元,分别同比+1.9%/-0.8/+16.1%,归母净利润分别录得27.1/29.3/32.3亿元,分别同比+4.3%/-11.2%/+29.5%。前两季归母净利润增速较平缓而第三季陡峭,主要因受油气差价和政策补贴波动影响,国内天然气重卡行业景气度在2024年同期呈现前期高涨後期低迷的态势,而2005年则经历上半年的低迷和下半年的快速回暖,带动公司天然气发动机销量随之波动。此外,上半年凯傲因效率计划计提了一次性费用,带来4.8亿元负面影响,如果还原,上半年归母净利同比增长3.8%至61.3亿元。

盈利能力保持韧性

盈利能力方面,前三季度,公司的毛利率、归母净利率分别为21.9%、5.2%,同比基本持平(+0.04ppts、+0.01ppts)。前三季度的销售费用率5.82%,同比+0.18ppts,管理费用率5.4%,同比+0.74ppts,研发费用率3.62%,同比-0.21ppts。

其中,毛利率在前三个季度分别为22.2%,22.1%,21.4%,分别同比+0.12ppts,+0.74ppts,-0.74ppts;归母净利率分别为4.72%,5.27%,5.63%,分别同比+0.11ppts,-0.62ppts,+0.58ppts,盈利能力保持韧性,主要由於子公司陕西重汽和凯傲的盈利改善和计提费用波动,以及供应链优化及各环节持续降本增效。

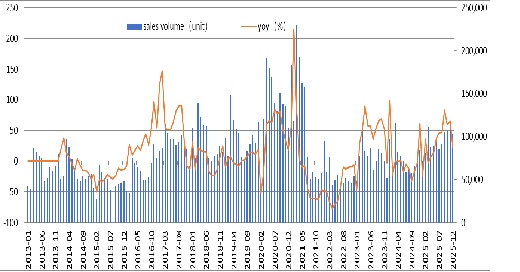

重卡行业结构重构,公司产品优势明显

2025年1月出台的以旧换新补贴政策将补贴范围扩大至国四及以下排放标准车辆,3月又进一步扩大至天然气重卡,拉动重卡需求逐步走高,天然气和新能源重卡的渗透率在政策和技术驱动下快速提高。根据中汽协统计数据,2025年中国重卡市场累计销售114.5万辆,同比增长27%。其中出口34.1万辆,同比增长17.4%。市场呈现出柴油、天然气、新能源三种能源结构三分天下格局,市占率分别达到46%,25%,29%。

为了应对行业发展趋势,公司布局了纯电动、燃料电池、混动等多种技术路线,前三季度公司累计销售发动机53.6万台,其中重卡发动机18.8万台,分燃料类型来看,柴油重卡发动机约11.7万台,天然气重卡发动机约7.1万台。据第一商用车网,2025年前三季度公司新能源动力系统业务实现收入19.7亿元,同比增长84%。子公司陕重汽前三季度销售重卡10.9万辆,同比增长18%;新能源重卡销量约1.6万辆,同比增长约2.5倍,稳居行业前列。

未来,宽松供需格局预计将支撑天然气价格维持在平稳、合理区间,天然气重卡应用场景也将更加广泛,预计渗透率将持续走高;随着政策驱动、技术升级和基础设施的不断完善,新能源重卡的市场渗透率也将继续提升。中期来看,积极的财政货币政策刺激和行业下一阶段排放标准升级将对重卡行业销量有积极作用。潍柴在重卡发动机尤其是天然气重卡发动机市场上市占率领先(分别23%,52%),有望率先受益。

算力基建加速,推动公司大缸径发动机和燃料电池(SOFC)业务加速

随着近年来AI技术快速迭代驱动算力基建加速,发电产业迎来高速发展。对备用电源发动机的需求猛增,公司以柴油,天然气,固态电池(SOFC)多种产品形式深度布局,满足市场需要。公司的大缸径发动机(柴油)业务初具规模,已进入高速发展阶段,2025年前三季度销量突破7700台,同比增长超30%,其中数据中心相关产品销量突破900台,同比增长超3倍。

固态电池方面,11月,潍柴与参股公司Ceres(希锂斯)签订制造许可协议,公司拟建立应用於固定式发电市场的电池和电堆生产产线,部分关键部件由Ceres供应,产品将为AI数据中心、商业楼宇及工业园区等场景提供电力。这意味着公司可全面掌握电池、电堆、系统、电站的核心技术,以及获准进入全球市场销售的门槛。目前公司於SOFC领域在手订单充沛,盈利前景可观。

我们预计,随着全球算力市场快速发展,国产供应链逐步成熟、产能稳步释放,公司的发电设备业务订单规模有望加速扩大,第二增长曲线逐渐清晰。

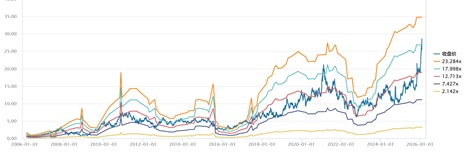

投资建议

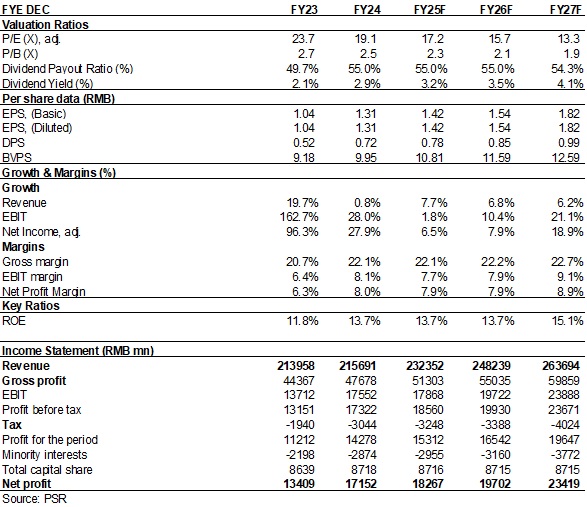

随着AIDC发电业务利润占比预计在2030年超30%,公司正从周期性重卡企业向结构性成长型能源平台重估,长期成长空间广阔。综合来看,公司龙头地位稳固,“动力+液压+新能源”战略框架清晰,前瞻布局的新业务正在打开成长天花板,高分红率也有望保持。我们预计公司2025/2026年的每股收益将达到至1.42/1.54元(原为1.54/1.73元),并引入2026年预计值1.82元。我们调整目标价至34.6港元,对应2025-2027年22/20/17倍市盈率和2.9/2.6/2.4倍市净率,维持买入评级。

风险

风险是行业景气度低於预期,新业务推进低於预期,原材料上涨风险,海外市场风险。(现价截至2月5日)

Domestic Heavy-duty truck monthly sales and growth

Source: Wind, Company, Phillip Securities Hong Kong Research

Weichai Quarterly Net Profit

Source: Wind, Company, Phillip Securities Hong Kong Research

Historical P/E Band

Source: Wind, Company, Phillip Securities Hong Kong Research

财务资料

(现价截至2月5日)

投资涉及风险,有可能损失投资本金。你应该咨询专业人士,就本身的投资经验,财务状况,个人目标及风险取向,以提供投资意见。各类产品的风立,请参阅本公司网页http://www.phillip.com.hk「风险披露声明」。

辉立(或其雇员)可能持有本文所述有关的投资产品。此外,辉立(或任何附属公司)随时可能替向报告内容所述及的公司提供服务,招揽或业务往来。

以上资料为辉立拥有并受版权及知识产法保护。除非事先得到辉立明确书面批准,否则不应复制,散播或发布。